Анализ курсовой политики Национального банка в 2019 году. Блок 2. Инфляционное таргетирование и ревальвация

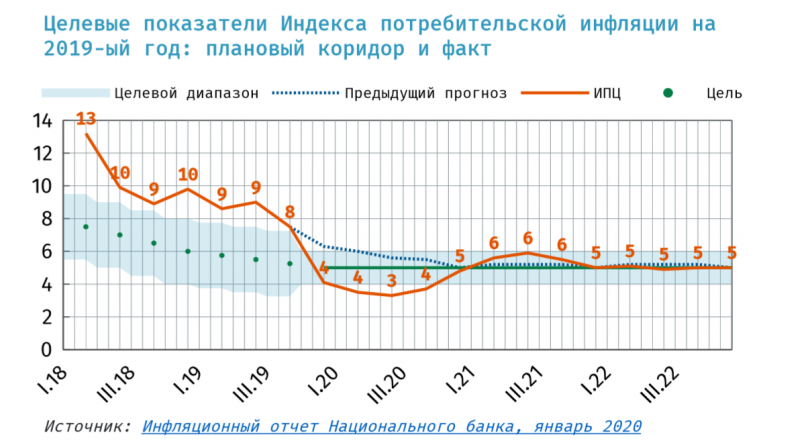

В 2019 году Национальный банк успешно перевыполнил свой основной KPI, основанный на политике инфляционного таргетирования. Напомним, в 2015-м регулятор определил ключевой целью снижение индекса цен потребителей в долгосрочном периоде до 5%.

Целесообразность такого подхода обосновывалась необходимостью откалибровать инфляцию в Украине под средний уровень наших основных торговых партнёров. Так, кажущаяся на фоне периода 2000-2008 годов нормальной инфляция в 15-17%, при средневзвешенных 12-13% у наших ОТП, сейчас представляла бы индикатор нестабильности. К слову, среднемировая инфляция (дефлятор) в 2016-2018 гг. замедлилась до 3,1%, против 5,1% в 2000-2008, наших ОТП — до 4,3% против 12,6% в 2000-2008.

Таким образом, целевой коридор долгосрочного таргета инфляции в 5% для Украины является нормальной стимулирующей инфляцией. Или уровнем, не допускающим чрезмерного давления на конкурентоспособность отечественных производителей (через укрепление РЭОК’а) и формирующим стабильную монетарную среду со сравнительно низким и прогнозируемым уровнем процентных ставок. В то же время, попытка ускорить темпы снижения инфляции, базирующаяся на неустойчивом и сезонном профиците платёжного баланса в прошлом году, никак не способствовала росту доверия к национальной валюте и укреплению долгосрочных и фундаментальных условий устойчивого экономического развития.

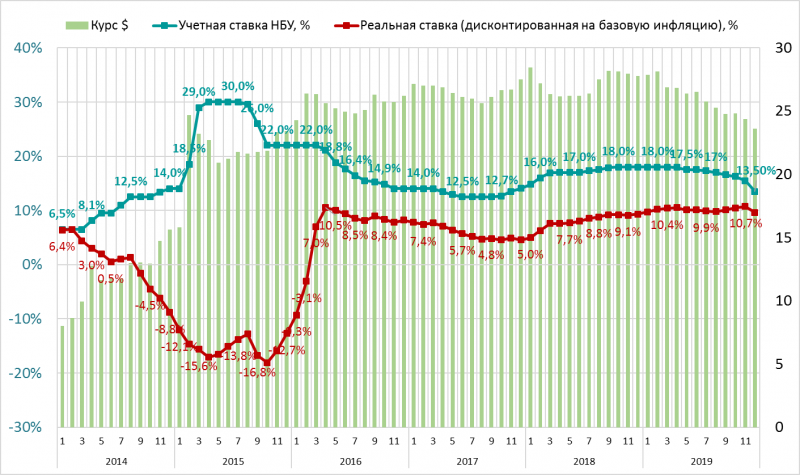

Изначально установленный на 2019 год таргет ИПЦ составлял 6,3% (против 9,8% в декабре 2018-го), что уже представляет из себя значительное замедление инфляции в рамках года. Соответственно, и жёсткую монетарную политику в виде сохранения реальной учётной ставки на уровне 9-10% и результирующую демонетизацию ВВП (снижение уровня общего кредитного портфеля экономики к ВВП).

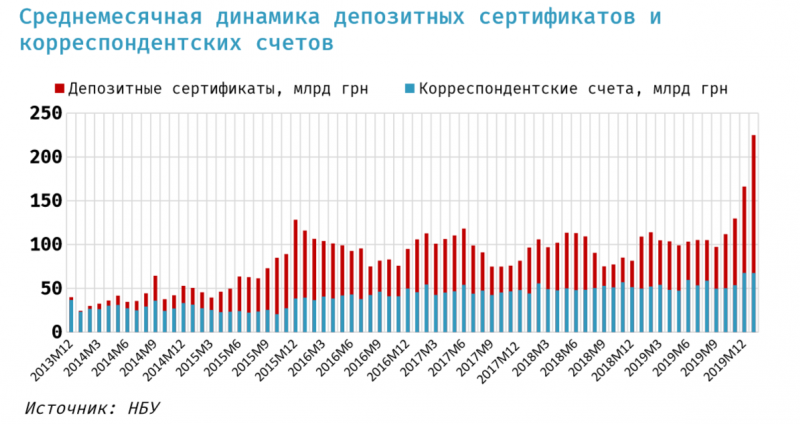

Напомним, с 2017 года Национальный банк выступает не чистым кредитором банковской системы (через позитивное сальдо рефинанса), а должником из-за высокого уровня учётной ставки и результирующего вытеснения депозитными сертификатами кредитов реальному сектору. В регуляторе считают данное вытеснение кредитов ДС и ОВГЗ не причиной, а следствием низкого спроса на кредиты и высоких кредитных рисков. Но в случае когда гарантируемые государством бумаги выступают альтернативным инструментом дохода для банков и несут гораздо меньше рисков — имеет место классический эффект вытеснения.

Учётная ставка НБУ и курс, 2014-2019 (%)

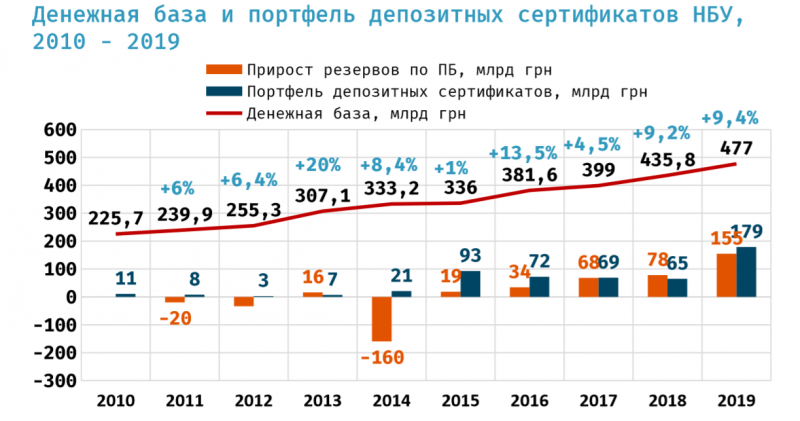

В результате к декабрю 2019-го Национальному банку удалось добиться замедления годовой инфляции до 4,1%, а в январе 2020-го до всего лишь 3,3% г/г. Для этого прирост денежной базы за январь-сентябрь был ограничен диапазоном всего 5-6% (до 441-446 млрд грн). Резкий скачок первичной эмиссии до 477 млрд грн в конце декабря был лишь технически необходимой операцией по отражению штрафных выплат от Газпрома. Параллельно, средний уровень ликвидности, абсорбированной через депозитные сертификаты Национальным банком, в 2019 году составил 58,8 млрд грн (и 157 млрд грн к концу декабря). То есть, утверждение, что валютный рынок находился в равновесном состоянии и сложившийся курс был балансом спроса и предложения (исходя из того, что обменный курс — это соотношение гривневых и валютных агрегатов) на наш взгляд также некорректно.

Действительно, в 2019 году украинская экономика столкнулась со значительным профицитом платёжного баланса: не только валютой, которую удалось выкупить Национальному банку и пополнить резервы — $2,4 млрд, но и дополнительными приблизительно $6,3-7,6 млрд, «развернувшими» валютный рынок к 23,2 грн/долл. к концу года.

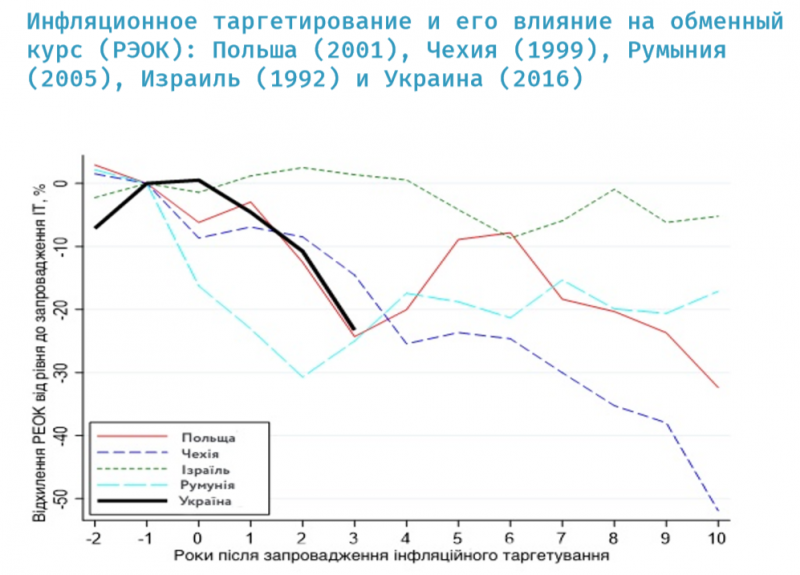

Обобщённо в Национальном банке сложившуюся ситуацию назвали «новой реальностью». В частности, приводились примеры других стран, которые перешли к политике инфляционного таргетирования, и в результате также столкнулись с укреплением национальной валюты (РЭОК) на схожие с ревальвацией гривни значения.

В то же время, если рассмотреть ситуацию более детально, проглядываются значительные структурные различия между ревальвацией (укреплением РЭОК), например, в Чехии 1999-го, Польше 2001-го и Украине 2019-го.

Так, прежде всего, стоит отслеживать причинно-следственную связь. В кейсах, приведённых Национальным банком, ревальвация (укрепление РЭОК’а) являлась закономерным процессом — следствием стабилизации макроэкономической среды и притока внешних инвестиций (долгих и устойчивых потоков валюты). Либо же результатом повышения производительности труда/эффективности, стоимости экспортируемых товаров (индекса условий торговли).

Таким образом, экономика и реальный сектор в большинстве своём не могли пострадать от ревальвации, так как снижение конкурентоспособности от укрепления курса компенсировались другими, более весомыми факторами. И в результате финансовый результат предприятий оставался положительным, а инвестиционные настроения и статистика производства улучшались.

В то же время ревальвация в Украине обусловлена не притоком внешних долгосрочных инвестиций в реальный сектор или увеличением экспортных поставок (независимо от того прирост это физических объёмов экспорта или улучшения ценовых условий торговли), а комбинацией внешних неустойчивых факторов. Так, суммарно с приростом золотовалютных резервов в 2019 году на $2,4 млрд (чистый прирост ЗВР, за вычетом перечислений от Газпрома) профицит платёжного баланса по нашим оценкам составил от $8,7 до $10 млрд. При этом, важно рассмотреть данный профицит именно в разрезе факторов: составляющих категорий платежного баланса, которые были перевыполнены сравнительно с базовым прогнозом Министерства экономики, Национального банка и рынка в целом.

Напомним, согласно апрельскому Инфляционному отчёту НБУ сводное сальдо платёжного баланса в 2019 году ожидалось отрицательным — на уровне -$0,3 млрд. Так, плановый прирост ЗВР ожидался на уровне всего $0,4 млрд — до $21,2 млрд. Обеспечить такой прирост резервов планировалось за счёт привлечения нового транша МВФ.

Но ввиду комбинации ряда внешних факторов и непрогнозируемого притока дополнительной валюты Национальному банку пришлось столкнуться с дилеммой: временно отклониться от коридора таргетируемой инфляции или допустить резкое укрепление гривни. В регуляторе ссылаются на то, что сальдо интервенций в 2019 году составило больше $8 млрд (чистый выкуп валюты с рынка). Здесь важно отметить, что выкупленная регулятором валюта направлялась Министерству финансов для выплат по внешнему долгу, который абсорбировал соответственный эквивалент гривни с рынка в виде налоговых сборов.

В действительности же чистый прирост золотовалютных резервов и погашение долга перед МВФ в 2019 году составили всего $2,9 млрд (за вычетом зачисления денег Газпрома). То есть НБУ выкупил в резервы только треть от общего профицита валютного рынка. Важно отметить, согласно композитному критерию МВФ — золотовалютные резервы Украины состоянием на конец 2019 года всё ещё остаются на 25% ниже рекомендуемой нормы.

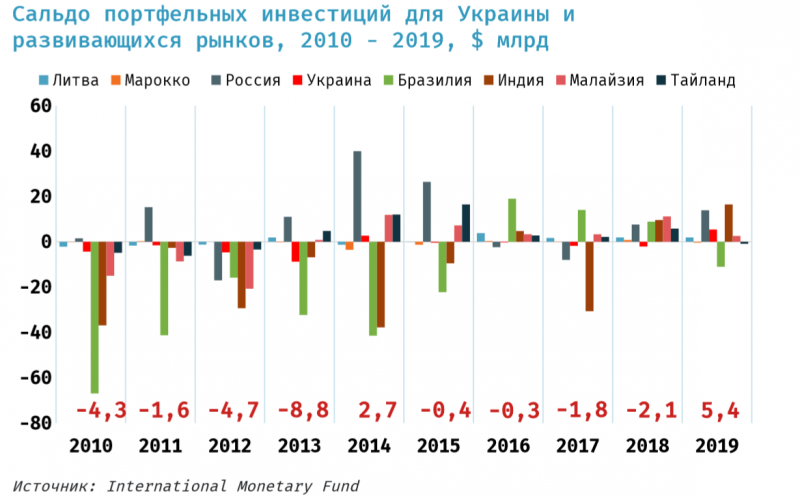

Какие именно факторы обусловили $8,7-10 млрд давления на валютный рынок, укрепившего курс гривни? На мировом финансовом рынке период 2017-2019 г. характеризовался существенным снижением доходностей развитых стран — капитал в поисках более высоких ставок начал перетекать в развивающиеся рынки.

В частности, во внутренние облигации Украины с номинальной доходностью около 15-18% и эффективной валютной — от 30% до 40%. Суммарно приток нерезидентов в гривневые ОВГЗ за 2019 год составил $4,2 млрд.

Второй по важности, но гораздо менее обсуждаемой составляющей выступили скопления остатков зерновых на элеваторах в 2017-2018 г7., которые были реализованы при благоприятной ценовой конъюнктуре только в 2019-м. Так, экспорт зерновых в 2019 году вырос до 56,7 млн тонн против всего 42,9 млн тонн годом ранее (когда валовый сбор урожая был всего на 2 млн тонн ниже). Соотношение экспорта зерновых к урожаю в 2019-м составило 80% против 60% в прошлом году. По нашей оценке, реализация остатков урожая предыдущих годов (не менее 8 млн тонн) увеличила приток валюты в Украину приблизительно на $2 млрд. Параллельно снижение общего запаса зерновых в прошлом году может отразиться на необходимости его пополнения в ущерб экспорту уже в 2020-2021 гг.

Третьим фактором стали вливания денег политиками под стратегические для Украины выборы (в частности, скупка трёх телеканалов в течение полугода). Традиционно под президентские и парламентские выборы в страну приходит по $1+ млрд, итого ещё $2 млрд сезонного давления предложения на валютный рынок.

Четвертый фактор — 30%-й обвал среднегодовой цены на газ и 20%-й в целом на энергоресурсы. Ввиду высокой волатильности, наблюдаемой в последнее время на рынке газа, и отсутствия корректных прогнозов относительно будущего движения цен, мы считаем целесообразным отнести экономию на импорте энергоресурсов к сезонным факторам.

Отчасти, фактор экономии на энергоимпорте «срезался» закачкой рекордных объёмов газа — трейдеры в ожидании роста цен на голубое топливо в 2020 году, а Нафтогаз был вынужден закачать в хранилища дополнительные объёмы газа для поддержки работы Укртрансгаза в случае разрыва транзитного контракта с Газпромом. Итоговая сезонная экономия валюты составила $1,7 млрд.

Параллельно прирост прямых иностранных инвестиций с $2,5 до $3,2 млрд в абсолютном выражении — слишком низкий для того, чтобы относить его к факторам, существенно повлиявшим на валютный рынок в 2019 году.

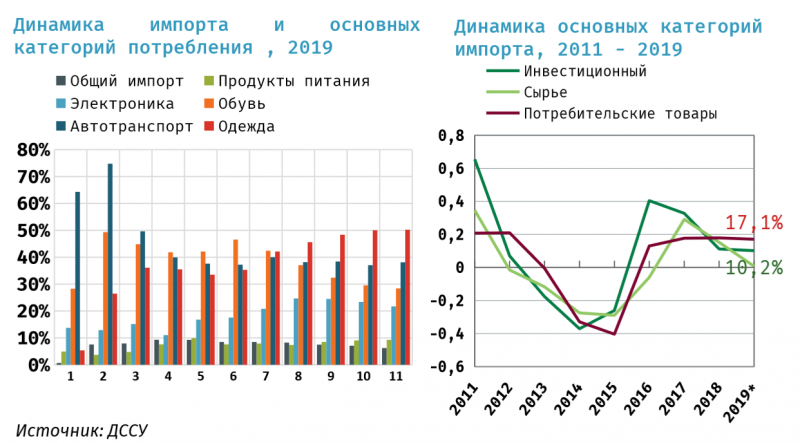

В таких условиях ярко читаемым является замещение стабильных источников притока валюты в страну (экспорта) краткосрочной комбинацией внешних неустойчивых факторов. Так, тренд восстановления экспорта (физических объёмов) продолжавшийся после Керченского кризиса (удара по логистике) «развернулся» в августе-сентябре на фоне укрепления гривни и снижения мировых цен на металлы.

Одновременно при ухудшении деловых ожиданий бизнеса основной прирост импорта пришёлся не на инвестиционные категории (импорт производственных средств, сырья для дальнейшей переработки), а потребительские: бытовую электронику, автомобили, обувь и одежду, продукты питания.

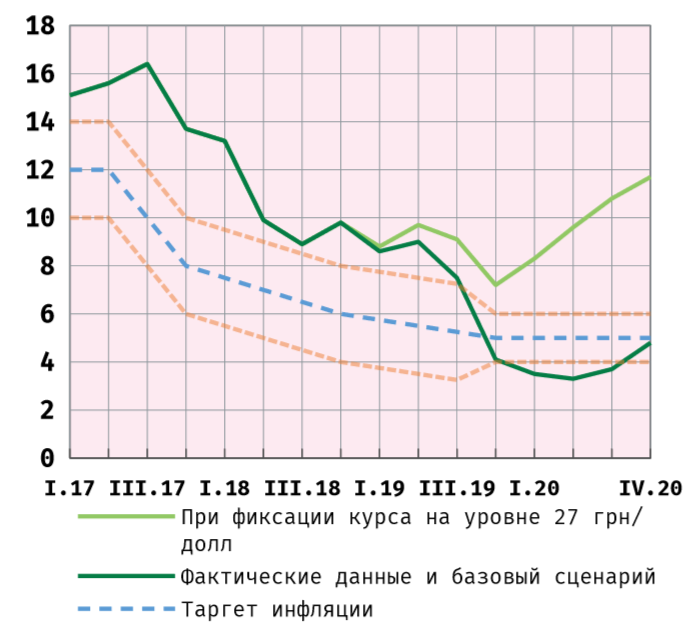

На наш взгляд, Национальному банку как регулятору, отвечающему в том числе за долгосрочную стабильность, необходимо было выкупать валюту и увеличивать резервы более активно. В частности, как указывает сам регулятор, инфляция в 4 квартале при сохранении обменного курса на уровне 27 грн/долл. к концу года замедлилась бы к изначально прогнозируемым 6,3%, вместо достигнутых 4,1% — перевыполнения плана.

Также крайне важно отметить эластичность индекса цен потребителей (его замедления) к ревальвации: после снижения курса ниже отметки в 25 грн/долл. наблюдаемый эффект укрепления гривни был крайне низким ввиду курсовых рисков, заложенных ключевыми импортёрами. Фактически эффект замедления инфляции после укрепления гривни выше 25 отсутствовал. При этом Национальный банк заново ввёл фактор непрогнозируемости и волатильности в деловые ожидания реального сектора. Что в условиях низкой зависимости инфляционных ожиданий населения (а также низкого уровня доверия к регулятору) от уровня выполнения таргета инфляции только создаёт предпосылки для ужесточения будущей монетарной политики (согласно используемой учётной ставке по модифицированной формуле Тейлора).

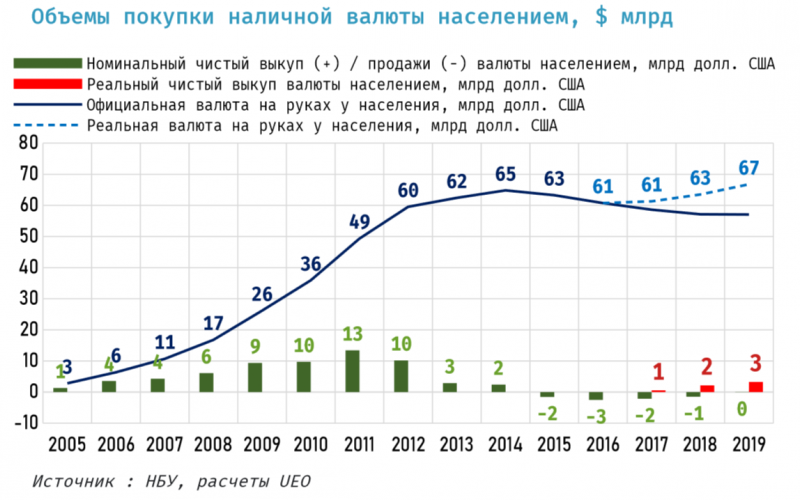

Так, предположение, что укрепление гривни обусловлено «разворотом» традиционных ожиданий населения относительно девальвации гривни, не подтверждаются итоговыми данными платёжного баланса. Чистая покупка валюты населением в 2019 году составила $3,3 млрд. К сравнению, чистый приток срочных вкладов (включительно – до года) населения в 2019 году составил всего 22,9 млрд грн. Что ещё раз подтверждает — основным инструментом накопления в 2019 году оставалась наличная валюта.

Будущая политика регулирования ликвидности и дилемма «прирост резервов, ускорение инфляции — ревальвация»

Согласно январскому Инфляционному отчёту, Национальный банк существенно изменил политику управления ЗВР. В последнем утверждённом плане прирост резервов в 2020 году указан с $25,3 до $29,3 млрд (выкуп $4 млрд, эквивалентных грубо — 100 млрд грн). Ранее планировалось закрыть 2020 год с резервами в $24 млрд (прирост за год — всего $1 млрд, против плановых, до газпромовского взыскания, резервов в $23 млрд на конец 2019-го).

В то же время, прогноз прироста денежной базы на 2020 год не изменился и составляет всего 6,5% (эквивалент 30 млрд грн). Таким образом, выкуп валюты с рынка и сопутствующая эмиссия гривни будет абсорбироваться другими инструментами. Вероятно, планируется «связывать» эмитированную гривню инструментами регулирования ликвидности — депозитными сертификатами.

Параллельно потенциальные объёмы эмиссии сгладит плановое погашение 12 млрд грн ОВГЗ на балансе НБУ, что является чистой абсорбцией денежной базы. Фактически это механизм безинфляционного пополнения резервов и выкупа валюты. Что даже при значительном профиците платёжного баланса создаёт окно для сохранения политики инфляционного таргетирования (и не «откидывает» нас от целевых коридоров), но и позволяет абсорбировать профициты валюты на рынке (в данном случае как внешние, сезонные, так и фундаментальные), не допуская ревальвации (РЭОК) сильнее 5-7% год к году.

Сценарное моделирование инфляции в 2019-2020 годах, при фиксации курса гривни в апреле 2019 года на уровне 27 грн/долл.

Конечно, возможности такой политики частичного замещения дополнительного выкупа валюты и соответственной эмиссии гривни ограничиваются утверждёнными расходами и дефицитом бюджета. К примеру, если говорить про 2019 год, это приблизительно $4-5 млрд (100-125 млрд грн), или 10% доходов госбюджета — необходимого свободного ресурса для такой монетарной комбинации.

Что касается поддержки совокупного спроса, то при таком сценарии улучшение условий для экспорта (через пополнение резервов вместо ревальвации) может недостаточно компенсировать снижение расходов населения (которые формируются через трансферты) и государственного сектора. В данном случае целесообразным будет безинфляционное увеличение дефицита бюджета через приватизацию.

В то же время важно варьировать сезонные и неустойчивые профициты на валютном рынке и фундаментальные потоки — как в упомянутых Национальном банком Польше и Чехии начала 2000-х. Так, в зависимости от качественной структуры притока валюты в страну Национальный банк и правительство должны определять оптимальную структуру будущей валютной политики. А именно: объёмы выкупа валюты в резервы и возможного отклонения от таргетируемой инфляции, допустимый коридор колебаний курса (который не повредит внутреннему производителю и экспортёрам), объёмы абсорбции гривни через погашение долга Министерства финансов перед Национальным банком.