Ukraine Economic Outlook: Макроэкономический прогноз на 2020 год. Часть 2. Григорий Кукуруза

Риски наступления мирового кризиса в 2020 году для украинской экономики

Прежде всего, важно отметить, что данное моделирование кризиса аналогично стресс-тестированию устойчивости банков при различных уровнях девальвации. К примеру, насколько обесценятся активы, если доллар вырастет до 50 грн. Конечно, такого обвала не будет, но важно понимать последствия реализации наихудшего сценария.

Как возможная в 4 квартале 2020 года мировая рецессия повлияет на базовые сценарии экономического развития, представленные в первом докладе?

Читайте также:

Кризис — это абсолютно нормальная составляющая делового цикла. Потому что когда экономика растёт — в ней плавно начинают появляться перегретые рынки, отрасли или отдельные производители. И кризис — это не более чем очистка рынка от наиболее слабых или переоценённых игроков.

Какой Украина входит в 2020 год и насколько мы готовы к мировому кризису?

Давайте сравним насколько выросли ключевые индикаторы дохода в Украине с момента последнего кризиса — 2 квартала 2009 года, когда темпы падения нашего ВВП остановились. И так, с последнего кризиса долларовая зарплата в Украине выросла всего лишь на 77%. ВВП, который приходится вместо индекса украинской биржи, всего лишь на 8%, а цены на недвижимость в Киеве — упали сравнительно с 2009 годом на 40%.

В то же время, фондовые индексы США, Франции и Японии, удельный вес которых в мировой экономике снижается, выросли на 295%, 90% и 175% соответственно.

Украина не похожа на переоценённую страну, правда?

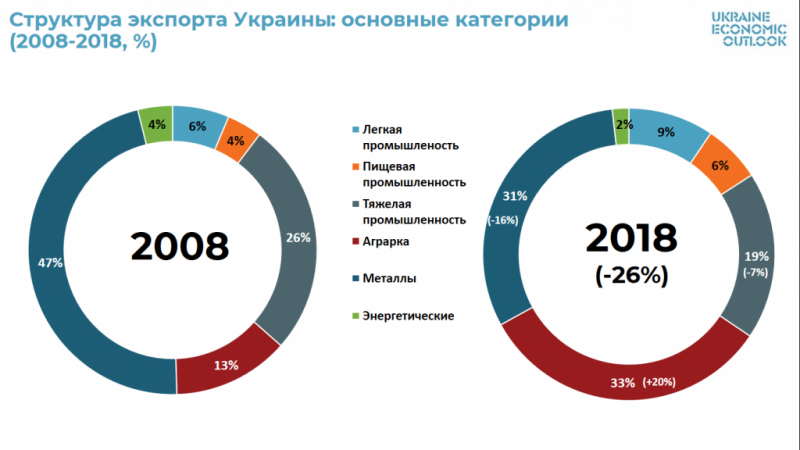

Однако мы глубоко зависимая от мировых цен на сырьевые страна. И наш рост — это производная от роста мировых локомотивов, в виде повышения их спроса на металлы, зерно, составляющие до 60% нашего экспорта.

Вернусь к нашему, адаптированному под Украину Commodity Price Index и напомню, что до 2019 года в основном 70-80% нашего роста зависело не от внутренних реформ или повышения производительности труда, а динамики стоимости одного условного бушеля пшеницы на чикагской товарной бирже.

Поэтому я, конечно, не могу не обратиться к мировой экономике, а именно сырьевым рынкам.

Это долгосрочные циклы цен на сырьевые. Очевидно, внутри них также есть свои внутренние циклы спада и роста, но в целом их колебания балансируются к долгосрочной тенденции. Такое же влияние внешних факторов.

К примеру, если говорить о металлах, то с конца 2018 года мы находимся на спадающем цикле. Однако весной 2019-го в Бразилии сильными дождями смыло горный городок, специализирующийся на добыче металлов. Возникший дефицит поднял мировые цены, если не ошибаюсь, на 20-30%, но сейчас они уже вернулись к долгосрочному тренду, и основные проблемы в Украине сейчас переживают именно металлурги.

Индексы цены на энергопродукты с 2017 года вплоть до сегодняшнего дня и до 2022-2023 годов пока что находятся на цикле спада. Именно благодаря данному фактору Украина значительно сократила расходы на энергоимпорт и сохранила торговый дефицит в рамках предыдущего года. В целом стандартные энергопродукты, такие как нефть, природный газ и уголь, в данном временном отрезке не должны показать стремительных и устойчивых скачков цены вверх.

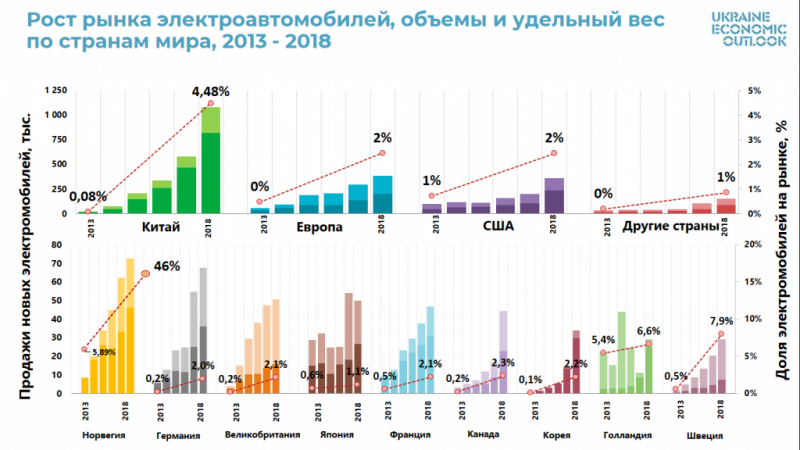

В основном это связано с растущим количеством электромобилей на улицах, которые замещают стандартные двигатели внутреннего сгорания. По прогнозам крупных инвестбанков, удельный вес электромобилей в мире должен вырасти до 32% уже к 2030 году.

А на последние приходится более 75% потребления нефтепродуктов. Таким образом, весомое увеличение расходов на импорт энергопродуктов нам не грозит.

Опережая возможный вопрос — с чем будет связано восстановление цен на энергопродукты через приблизительно 5 лет: всё-таки нефть по $90 или $100 — это один производственный ресурс, а по устойчивым $50-60 на неё будет совершенно другой спрос со стороны промышленности. Плюс, конечно, это общий индекс энергетических сырьевых и удельные веса каждого из энергопродуктов в нём будут меняться.

Что касается металлов, то мировые цены на них в основном двигаются по 8-11 летним циклам Жугляра. Сейчас мы находимся в фазе спадающего цикла, начавшегося в 2018 году. Плавный спад продолжится ориентировочно к 2022-му. Но уже с 2023-2024, согласно прогнозам, металлы должны перейти к фазе активного роста, вызванного началом массовой роботизации.

Но описанная мной рецессия мировых цен на металлы — плавная и прогнозируемая, а текущие котировки далеки от «перегрева». Поэтому падение, даже если оно и произойдёт, будет значительно мягче, чем в 2008 году.

Гораздо оптимистичнее сейчас рынки сельскохозяйственной продукции. Аграрная продукция — на долгосрочном цикле роста. Одновременно Украина активно наращивает сборы зерновых. По ожиданиям многих операторов рынка в ближайшие 5 лет нам удастся достичь отметки в 100 млн тонн, при текущих 70. Поэтому при реализации сценария «мировой кризис» Украина потеряет не более 15-20% аграрной выручки, которая восстановится через 1-2 квартала.

Также нельзя не упомянуть, что есть факторы, способные значительно ускорить темпы роста на аграрную продукцию: снижение мировой бедности и преодоление голода. Так, количество населения, проживающего на менее чем $2 в день (по паритету покупательной способности в ценах 2011 года) стремительно сокращается. Соответственно, учитывая текущий разрыв в потреблении калорий на душу населения между ЕС, Северной Америкой и Азией, Африкой, аграрный рынок сохраняет значительный потенциал к росту.

К слову, для активного роста потребления аграрной продукцией Африкой не столько важен их экономический рост, как борьба с внутренними монополиями. Много стандартизированных продуктов, к примеру, Coca Cola в Африке стоит дороже, чем в США.

Таким образом, даже если рынки сырья и войдут в рецессию, к примеру, после девальвации юаня, большой «просадки» ожидать не приходится. Аграрная продукция и металлы подешевеют на вполне допустимые 15-20% и восстановятся к трендовым значениям в течении 1-2 кв. А падение цен на энергопродукты наоборот снизит объёмы нашего импорта.

Обратите внимание на среднюю стоимость одной тонны экспорта. Сегодня это всего $300 тыс., что соответствует уровню 2014 года. То есть ситуация обвала цен на сырьевые на 100-300%, как в 2008-м, сейчас невозможна, котировки подкреплены спросом реального сектора.

Это хорошая новость, но есть плохая. В кризис совершенно не важен характер экспорта, поскольку все категории падают одинаково. А кроме 60% сырьевых, у нас есть ещё и пищевая, лёгкая и тяжёлая промышленности. И они на самом деле не менее волатильны во время кризиса, так как степень передела продукции не играет никакой роли.

Например, в 2008-2009 гг. экспорт тяжёлой промышленности, которая шла преимущественно в СНГ, в частности Россию, упал на 60%. Так как хоть это и продукция с высоким переделом, обвалившие Россию цены на нефть автоматически снизили их покупательную способность.

Поэтому наряду с прогнозом поведения мировых рынков сырья есть более пессимистичный аспект: основные торговые партнёры Украины являются неустойчивыми, с точки зрения экспорта, странами. Мы специально сделали индекс устойчивости основных потребителей продукции Украины. И, к сожалению, их средневзвешенная оценка составляет сейчас всего 0,38 (в индексе от 0 до 1), против 0,36 в 2008-м.

Наиболее рисковые с точки зрения отказа от украинской продукции, в случае рецессии мировой экономики, сейчас такие страны как Россия, Турция и Египет. Индексы остальных стран, входящих в топ-10 наших импортёров, выше среднего значения в 0,38, но значительно ниже даже середины индекса — 0,5.

Почему это важно? Цены на пшеницу могут и не просесть. А параллельный обвал Турции сразу обнулит все наши экспортные поставки им.

Вот, к примеру, как синхронно падали все категории экспорта Украины в 2008-2009 годах. Что ещё раз подтверждает низкую зависимость стабильности экспорта от уровня добавочной стоимости и технологической сложности производства экспортируемых товаров. Гораздо важнее устойчивость спроса торговых партнёров и в этом плане нам есть к чему стремиться.

Так какой входит Украина в 4 квартал 2020 года по стресс-модели мировой рецессии?

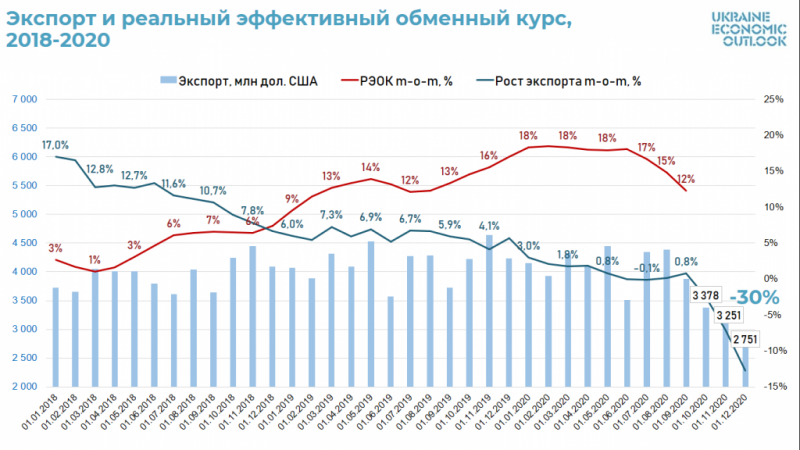

Наши позиции на внешних рынках значительно ослабило укрепление курса в 2019 году. Обратите внимание, как реальный эффективный обменный курс гривни, наиболее точный индикатор относительной конкурентоспособности или переоценки нашей валюты, вырос за 2019 год. В среднем, потерю конкурентоспособности можно оценить в 15-18%.

Отмечу, в нём учитывается не только инфляция и обменный курс Украины (относительно доллара), но и их изменение относительно валют всех наших торговых партнёров, покрывающих 90% торгового баланса. Если Национальный банк не пожертвует ориентирами по снижению инфляции в самом начале 2020 года, то уже в июле мы уже столкнёмся с отрицательными темпами прироста экспорта. Август и сентябрь — за счёт рекордного урожая немного выровняют ситуацию, но в действительности трендовый прирост экспорта к сентябрю снизится до нуля или даже отрицательных значений.

То есть мы входим в потенциальный кризис не с условным запасом в +15-20% прироста экспорта год к году, а со «сбитой к нулю» динамикой прироста. В итоге стресс-модель показывает -30% экспорта в 4 квартале 2020 года. Отталкиваясь от того, что потенциальный мировой спад должен быть достаточно слабым и проявится лишь в замедлении темпов роста мировой экономики, думаю, уже с 1 квартала 2021-го падение экспортных поставок приостановится.

Как поведёт себя иностранный капитал? Если говорить в целом, то все иностранцы, которые не склонны к характерным для нас рискам, уже ушли в 2013-2015.

Сейчас накопленная сумма прямых иностранных инвестиций составляет всего лишь 25% ВВП, то есть остались только совершенно неэластичные к кризисам монстры. К примеру, я уверен, что, несмотря на риск девальвации до 31 грн/$, никто из табачных компаний не продаст или не закроет производство. Ну и конечно, продать функционирующий завод в кризис почти невозможно, поэтому эластичность прямых иностранных инвестиций, которые уже находятся в нашей экономики во время кризиса, минимальна.

Правда, мы потеряем те суммы, которые уже были открыты на Украину в 4 квартале 2018-го, это ориентировочно $1,9-2 млрд.

Но кто всё-таки может уйти и какая это будет нагрузка на платёжный баланс?

С 2018 года Украине повезло присоединиться к пулу развивающихся рынков, интересных мировым «портфельщикам». Наряду с Бразилией, Россией, Таиландом, Индией и Малайзией. Так, гибкий курс и возможность зарабатывать не только на номинале, но и курсовой премии привлекли мировой капитал в украинские ОВГЗ, номинированные в гривне.

Есть ещё одна страна, которая так же, как мы и сейчас, продавала обязательства правительства на тренде курсовой ревальвации, повысила их эффективную валютную доходность до 35-40% и привлекла почти $30 млрд дополнительного иностранного капитала. Речь о номинальных ставках облигаций Российской Федерации доходностью в 10-12% и периоде ревальвации рубля с 70 до 56 руб./$ в 2016-2018 гг.

С точки зрения наблюдений за моделью поведения нерезидентов примечательно, что при закреплении курса на отметке в 60 рублей (валютная доходность снизилась до 20-23%) их приток остановился. А при «развороте» рубля до 60 начался отток нерезидентов, их портфель облигаций федерального займа снизился с $35 млрд до $23 млрд или на 35%.

Таким образом, на опыте России мы видим, что даже при падении валютной доходности облигаций, номинированных в рублях, до -7% — нерезиденты не распродали весь портфель бумаг, а лишь сократили позиции на треть.

Во-первых, это связанно с возможностью/лимитами «выхода». Понятно, что если бы на рынок одновременно «вылились» 34,5% всех рублевых облигаций правительства РФ, то они обвалили бы рынок и продавались с такими дисконтами от номинала, что гораздо выгоднее дождаться их погашения или распродаться после стабилизации рынка.

Несознательно, но Украина пошла по тому же пути. Конечно, мы гораздо меньше с точки зрения экономики, поэтому Украина нарастила портфель нерезидентов в гривневых ОВГЗ лишь с $0,2 млрд до $4,3 млрд. К слову, пиковая валютная доходность однолетних ОВГЗ в ноябре 2019-го составила 36% годовых. Исходя из базовых курсовых прогнозов: плавной девальвации с начала года и продолжения ревальвации до июля 2020-го, портфель нерезидентов может вырасти ещё на $2 млрд — до $6,3 млрд.

Как они поведут себя во время возможной мировой рецессии? Мы точно потеряем приток средств, запланированный на 4 квартал 2020-го. Но даже при падении валютной доходности гривневых ОВГЗ до -10-15% ожидать оттока нерезидентов, опасного для курсовой стабильности, не приходится.

Обратимся к модели поведения нерезидентов на вторичном рынке. По данным НБУ, на вторичном рынке облигаций торгуется в среднем треть портфеля нерезидентов в гривневых ОВГЗ. То есть, нерезиденты торгуют крайне аккуратно, чтобы не обвалить рынок и не сбить эффективные номинальные ставки доходности.

Понятно, что если весь портфель иностранцев в $6,1-6,3 млрд к 4 кварталу 2020 года выйдет на вторичный рынок, они обвалят ставки до того уровня, который сделает срочную ликвидацию позиций нецелесообразной. Предложенные украинскими банками дисконты, единственными у кого будет достаточная ликвидность для выкупа их бумаг, в итоге позволят выйти приблизительно $1 млрд вложений нерезидентов.

Если учесть валютные поступления от нерезидентов, планируемые на 4 квартал 2020-го, которые, очевидно, во время кризиса не придут, суммарный отток капитала составит $1,6 млрд.

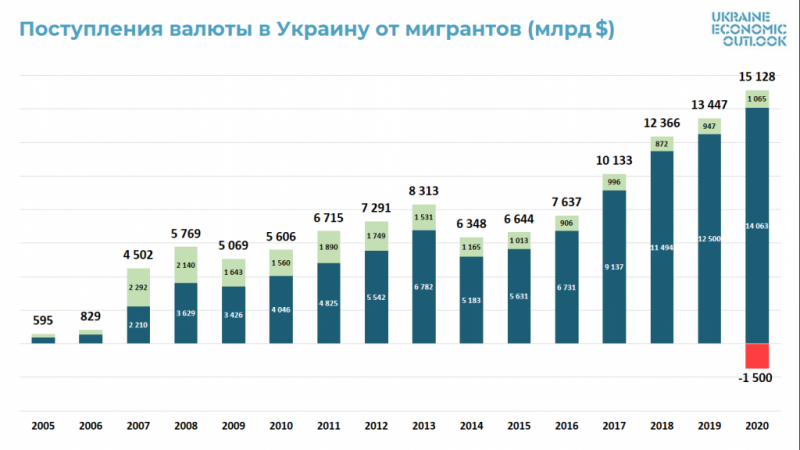

Третий фактор — это поступления валюты от мигрантов. Во время кризиса/рецессии Польша, Россия, Испания, Италия и другие страны — основные реципиенты нашей рабочей силы, в первую очередь сокращают украинских мигрантов. Так происходило и в 2008-2009 и 2013-2014, когда темпы роста мировой экономики замедлились, что обвалило цены на сырьевые.

Мы оцениваем недопоступления от мигрантов в 4 квартале 2020-го, в случае кризиса, в $1,5 млрд. Это связанно не только с увольнениями украинцев, но и нежеланием мигрантов продавать дорожающую валюту. Так, на курсовом ралли гораздо прибыльнее отказаться от новогодних подарков на месяц-второй и заработать 15-20% на девальвации курса.

Четвёртый фактор давления на платёжный баланс — это скупка валюты населением. Если мы посмотрим на обобщённую статистику Национального банка, то население выступает в ней чистым продавцом валюты. Но если рассмотреть региональный разрез, то мы увидим — это лишь искажение за счёт Западной Украины (незадекларированного притока валюты от мигрантов) и припортовых областей (экспортная выручка продавцов зерна, полученная от трейдеров).

Так, в Днепровской, Харьковской и Донецкой областях чистая скупка наличной валюты населением составила от $100 до $500 млн только за январь-сентябрь текущего года.

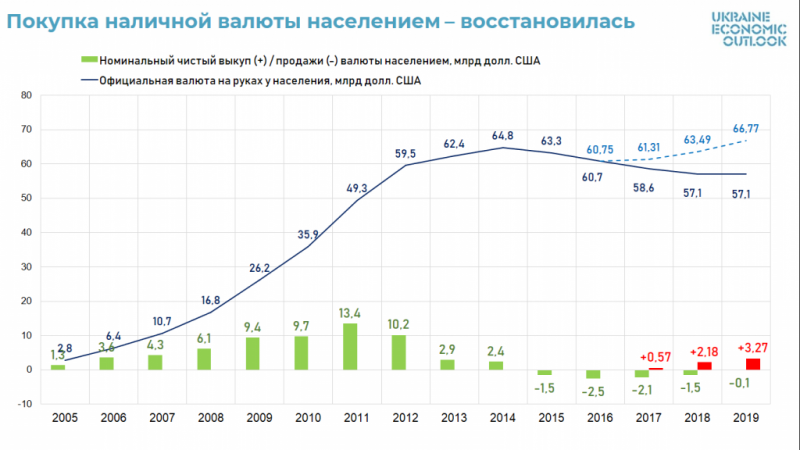

Таким образом, если скорректировать общую статистику на описанную погрешность, то легко увидеть, что в 2019-м население купило приблизительно $3,3 млрд наличной валюты для формирования сбережений. По нашей оценке, при резкой девальвации в 4 квартале 2020-го население по аналогии с 2008 и 2014-2015 гг. может выкупить дополнительно ещё $4 млрд.

Пятый фактор — корпоративные привлечения. В 2018 году корпоративный сектор Украины привлёк на внешних рынках $3,8 млрд. Всего $1 млрд или 26% из них направились на рефинансирование старых долгов, остальные $2,8 млрд — это средства, привлечённые для расширения своей деятельности. «Укрзалізниця» активно покупает локомотивы, ДТЭК занимается развитием альтернативной генерации, МХП и Кернел привлекают деньги для расширения своего присутствия в аграрной отрасли.

В базовом макропрогнозе на 2020 год сумма корпоративных привлечений должна вырасти до $6 млрд. При спаде в 4 квартале 2020-го все позиции на Украину будут закрыты, и мы потеряем ориентировочно ещё $2 млрд потенциальных поступлений.

Бегство вкладчиков или сколько население «вынесет» денег из банков? Несмотря на то, что общая сумма депозитов в украинской банковской системе доросла до 1 трлн грн, риски оттока вкладчиков и давления на курс дополнительной эмиссии гривни (через рефинанс банков) минимальны. Как минимум потому, что удельный вес депозитов населения сократился с 65% до 54% за последние 5 лет.

При этом важна и структура вкладов: временная и валютная. Всего половина вкладов населения размещены в национальной валюте, а 40% счетов — текущие. То есть, это деньги, необходимые населению для бытовых покупок, от которых нельзя отказаться. Реально подвержены оттоку только срочные вклады населения в национальной валюте, составляющие лишь 16% депозитов системы.

Таким образом, население в пределе снимет лишь 40-50 млрд грн для покупки валюты (которые уже учтены в приведенных выше $4 млрд потенциальной скупки валюты населением). Банкам с портфелем депозитных сертификатов в 60 млрд грн (только двухнедельных, и ещё до 40 млрд грн в overnight) легко удастся справиться с оттоком вкладов даже без активной помощи НБУ. Более того, ещё около трети банковских активов — в ликвидных ОВГЗ, а не «связанных» кредитах, как это было в 2014-2015.

При базовом сценарии А (разворот курсовой политики к стимулирующей девальвации с июля 2020-го) общее сальдо платежного баланса валюты снизится с +$0,9 млрд до -$1,8 млрд. Ключевыми компенсаторами выступят: срочный транш МВФ в $5 млрд, валютные интервенции НБУ в $3 млрд и снижение импорта на $3,9 млрд.

Ключевой момент — у нас нет накопленных диспропорций, которые могли бы существенно обвалить нашу экономику. Есть краткосрочные закрытия позиций на нашу страну, связанные с общим оттоком капитала из развивающихся рынков.

При втором базовом сценарии Б (плавная девальвация до 27,5 грн./$ с января 2020-го) прогнозное положительное сальдо в $2,2 млрд сменится оттоком в лишь $0,7 млрд.

При этом важно отметить, что в кризисном 4 квартале достаточно низкое влияние будут иметь факторы, связанные с гривневой базой. Что в первую очередь во время кризиса произойдёт с государственными доходами. Около 35% доходов госбюджета финансируются за счёт новых размещений ОВГЗ. При этом, как указывалось в первой презентации, до 80% спроса на них сейчас приходится именно на нерезидентов.

Во время кризиса они станут в очередь на выход и начнут распродавать свой портфель в $6 млрд, конечно, предлагая дисконты, в отличие от Министерства финансов, которое не сможет предложить такие же эффективные ставки доходности. Соответственно, размещения Минфина придётся чем-то замещать. По политическим причинам, очевидно, что снизить расходы госбюджета внепланово на указанные 30-35% невозможно. В итоге покупателем ОВГЗ выступит НБУ и будет вынужден эмитировать около 50-60 млрд грн. Возможно больше, если упадут другие поступления: налог на прибыль, налог на доходы физлиц и другие. Понятно, в это же время полностью упадёт спрос на депозитные сертификаты — а это сегодня до 40 млрд грн по факту отложенной эмиссии.

С другой стороны, НБУ параллельно будет продавать валюту из резервов для поддержки курса. Прикинутых нами $3 млрд хватит для абсорбции данной ликвидности. То есть фундаментального давления на инфляцию за счёт взаимного балансирования факторов не должно быть. Но будут значительно изменятся монетарные пропорции, баланс НБУ, что создаст окно возможностей для выгодной покупки ОВГЗ.

Итоговое влияние на курс. Динамика курса при мировой рецессии в 4 квартале 2020 года почти идентична — до 31,5 грн/$ при сценарии А и 32 грн/$ при сценарии Б.