Ukraine Economic Outlook: Макроэкономический прогноз на 2020 год. Часть 4. Константин Тимонькин

Один из главных вопросов, который сейчас волнует всех — «Так будет кризис или нет?» Ответ прост: «Кризис обязательно будет. Вопрос только когда, какой и у кого».

В мировой экономике всё связано со всем, всё на всё влияет. И когда центральным банкам передовых стран мировых финансов кажется, что они всё учли, ниоткуда вылетает очередной «чёрный лебедь» и всё переворачивается с ног на голову.

Читайте также:

- Ukraine Economic Outlook: Макроэкономический прогноз на 2020 год. Часть 1. Михаил Кухар

- Ukraine Economic Outlook: Макроэкономический прогноз на 2020 год. Часть 2. Григорий Кукуруза

- Ukraine Economic Outlook: Макроэкономический прогноз на 2020 год. Часть 3. Максим Белявский

Сегодня есть безграничное количество инвестиционных фондов, банков и других организаций, которые занимаются прогнозированием кризиса, но в большинстве своём в публичную плоскость попадает только та позиция, которую эти организации хотят поведать миру. Часто она не совпадает с той политикой, которая выдаётся как техзадание трейдерам на сегодня и на завтра.

Посмотрим, что мы имеем сейчас как данность и будем двигаться по основным макрометрикам финансовых рынков.

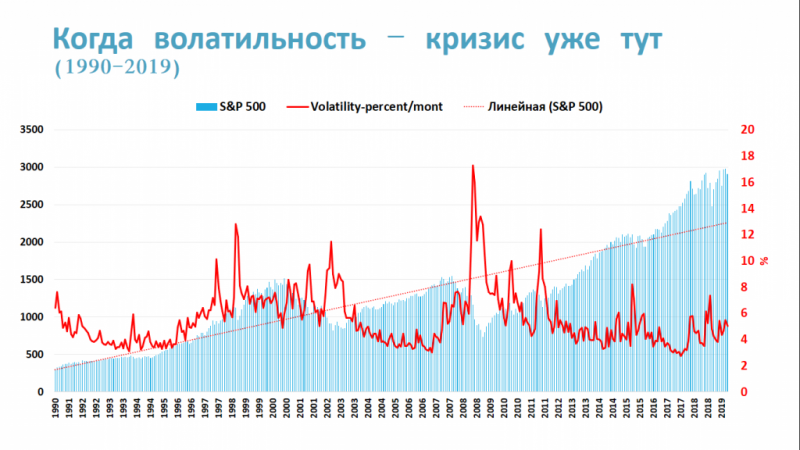

Обычно, когда начинается кризис, начинается большая волатильность на биржах. По состоянию на сегодня, по данным показателям всё хорошо. Фантастический рост индексов: S&P500 и Dow Jones — рекордные, а волатильности особо нет.

С другой стороны, восстановительный рост в 2020 году, прогнозируемый мировыми институтами, в том числе МВФ, при всём уважении к этим организациям, должен восприниматься довольно критически, так как является очень хорошим, но всё же показателем «средней температуры по больнице».

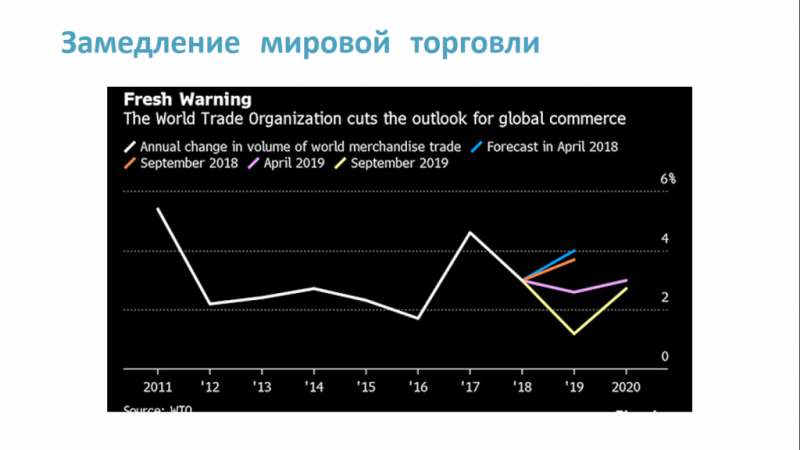

Ещё одной базовой мировой метрикой является мировая торговля.

Это то, что движет мировой экономикой. Этот показатель имеет большое влияние на сырьевые рынки, инвестиции, кредитные рейтинги и другие важнейшие индикаторы, которые уже косвенно влияют на все второстепенные. На чарте представлены прогнозы Всемирной торговой организации, опубликованные в разное время, которые имели тенденцию к ухудшению в каждом последующем релизе.

Ещё одним ценным и уникальным в своём роде индексом является Manufacturing national new exports index, который рассчитывается агентством IHS Markit. Он отображает динамику будущих заказов для производства, в частности для 4 ключевых производственных стран-экспортёров.

Когда индекс опускается ниже значения 50, это значит, что количество заказов на следующий период меньше, чем на предыдущий. А это в свою очередь имеет колоссальные последствия влияния на производства, закупки материалов и торговли в целом, то есть это фактическое уменьшение ожидаемого спроса.

Откуда может прийти кризис? Что говорят эксперты?

Исходя из результатов проведенных нами инсайдерских опросов внутри передовых инвестиционных банков и фондов, которые за один операционный день способны перевести триллионы долларов из корпоративных акций в ценные бумаги Казначейства США или золото, и они уж точно понимают, что происходит в мире финансов, потенциальных источников грядущего кризиса на текущий момент есть несколько.

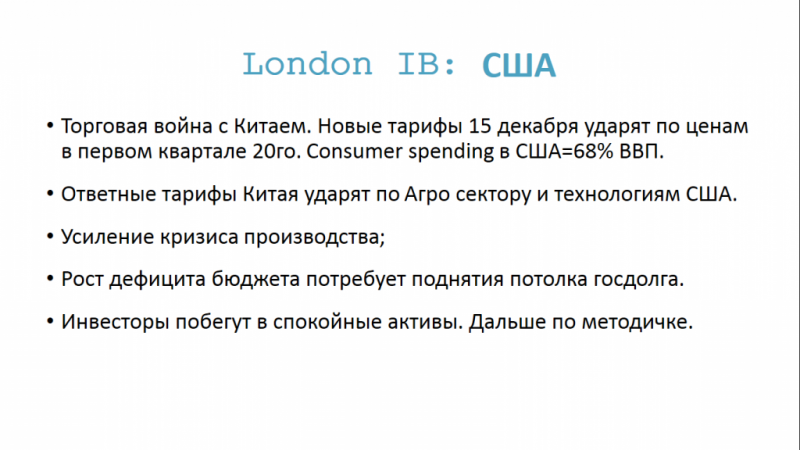

Одной из максимально вероятных точек отсчёта кризиса являются США.

В контексте политически обусловленной торговой войны США с Китаем с 15 декабря ожидается введение новых тарифов на более чем на $156 млрд китайского импорта. Переговоры, конечно, ещё ведутся, но скорее всего, что не договорятся.

15 декабря — дата совсем не случайная, ведь до этого времени американские импортёры уже закупаются китайскими товарами, поэтому, учитывая, что весь ритейл продаёт порядка 45% годового оборота за 1,5 месяца, Consumer spending в этот рождественский сезон не пострадает.

В 1 квартале 2020 года все эти товары доедут, что в существенном объёме является частью операционной цепочки создания добавленной стоимости американскими производителями, в конечном итоге продающейся на территории США. Соответственно, от этих тарифов страдают американские компании и потребители больше, чем Китай.

68% ВВП США составляет именно Consumer spending. Сам же ВВП как показатель в контексте его роста или падения — это ключевая метрика всех мировых финансовых рынков, поэтому любые отклонения ведут к незамедлительному изменению в котировках акций по всему миру.

Если тарифы будут введены, Китай введёт ответные тарифы, которые негативно скажутся на американских аграриях и компаниях, работающих в ИТ-сфере.

Кризис производства, который уже есть и усиливается, и растущий дефицит бюджета влекут за собой падение соответствующих метрик. После этого инвесторы побегут в спокойные активы и, как говорится, дальше по методичке. События подобного рода в Америке автоматически ведут к распространению аналогичного тренда во всём мире: bank run, «дампы» суверенных облигаций и другие классические уже знакомые нам последствия по сценарию 2008 года.

Ещё одной причиной опасений по поводу Соединённых Штатов является учётная ставка ФРС. Перед прошлым кризисом она была равна 5,26%. С целью «погасить» кризис печатались деньги. Этим и другими способами спасая экономику, Федеральный резерв догнал ставку до 0,15%, соблюдая свою философию неотрицательных ставок. За 10 последних лет весь запас, который получилось создать — это 2,27%, и за 2019 год уже было два снижения к текущему значению в 1,55%. Возможно, будут сделаны ещё пару шагов на понижение, но что-то им нужно оставить на кризис. Они не могут довести ставку до 0%, потому что потом воевать будет нечем.

Одним из наиболее важных и рискообразующих является рынок сырьевых. Место, где реально имеет место игра с нулевой суммой, мир для commodity трейдеров абсолютно чёрно-белый, решения короткие, самая большая волатильность происходит всегда у них.

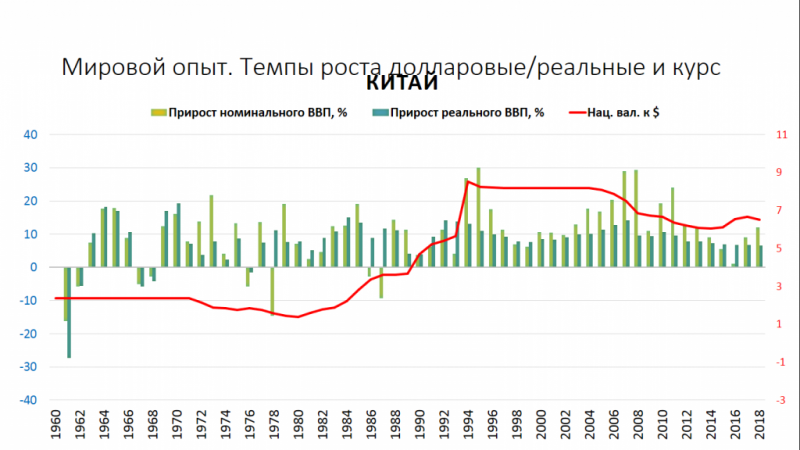

Для данного рынка риск будет идти со стороны Поднебесной. У Китая есть удивительный главный экспорт, и это не электроника, не металлы, не продукты повседневного потребления. Главный экспорт Китая — это дефляция.

Все последние годы Китай был системой, где за счёт колоссальной экономии от эффекта масштаба, создающего как за счёт иностранных инвестиций, так и за счёт субсидирования внутреннего производства, которые позволяли достичь намного меньшей себестоимости производства и заваливать этим мировые рынки, понижая экономический рост по всему миру. Ценой всему этому получился 40-триллионный долларовый долг. В этой сумме сидит примерно 70% проблемных кредитов, которые вернуть будет невозможно, потому что это кредиты на постройку инфраструктуры в регионах под политически важные проекты. Никогда в жизни такое количество мостов и скоростных поездов в пустых регионах Западного Китая не сможет обслуживать эти кредиты. Это всё придется рано или поздно списывать. Вместе с тем, остаётся всё та же торговая война с США, которая бьёт очень сильно — объём экспорта в Америку упал на 23% за последний год, и падает он 12 месяцев подряд.

Вдобавок имеем естественное замедление роста, ведь невозможно вечно расти с темпами 8-10%, и здесь начинается отдельная история. Последний прогноз МВФ по Китаю приблизился к 5,8% роста реального ВВП в 2020 году. У китайского правительства есть магическое число 6%: ВВП не может расти меньше, чем на 6 %. Если он растёт меньше — это проблема, и они готовы в этом случае предпринимать достаточно драматические шаги. Моделируя ситуацию дефолта огромного количества банков и бизнесов внутри, усиления торговой войны, невозможности заместить этот экспорт в других регионах и естественного падения ВВП, существует высокая вероятность, что «Большой кормчий» может взяться за большой красный рубильник и немножечко девальвировать юань. Достаточно буквально 10% девальвации юаня, и решается целый ряд проблем: товары становятся дешевле, тарифы уже не такие болезненные для потребителей за границей, потому что они скомпенсированы ростом, удорожание импорта стимулирует внутренний спрос, при этом экспорт сырьевых, в частности металлов, стает ещё более выгодным для Китая. А самое главное, большую часть вышеупомянутых долгов, часть которых принадлежит экспортёрам и при этом номинирована в юане, становится легче обслуживать.

Интересным направлением в инвестировании является работа с «Distressed assets», что переводе означает проблемные активы. Предполагается, что инвестор заходит в активы в период массовой «распродажи» с большими дисконтами, из-за паники часто больше «справедливого» его значения, и зарабатывает очень хорошую доходность за своё умелое управление рисками.

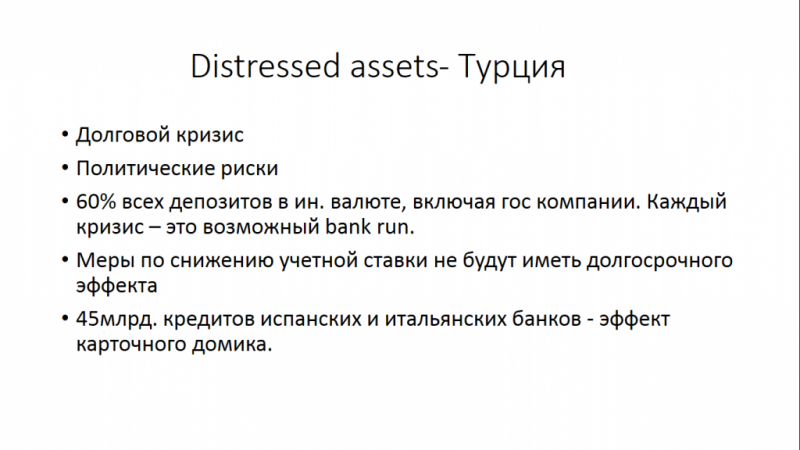

Сегодня инвесторы, работающие с проблемными активами, больше всего следят за рынком Турции. Казалось бы, страна небольшая, и каким может быть её влияние на мировую экономику. Но есть нюанс.

В Турции очень большая долларизация экономики. $176 млрд долгов лежит на балансе корпоративного сектора, причём большая его часть зарабатывает в лире. Летом этого года половину этой суммы рефинансировали дороже. 60% населения держит депозиты исключительно в долларе. Государственный корпоративный сектор до 90% своих депозитов, опять же, держит в долларе, несмотря на то, что вся экономика работает в лире.

Приоритезируя курс доллара к лире, как картинку для избирателей, правительство показывает фривольное отношение к международным резервам Национального банка, позволяя себе «жечь» его по 10% за 2 недели до выборов.

Учитывая большую долларизацию ВВП и политическую ангажированность со стороны всех регуляторов чудом удалось избежать bank run этого года.

Ключевая особенность Турции — огромное количество кредитов выдано европейскими банками, в том числе $45 млрд выдано испанскими и французскими банками. Эти банки в случае дефолта Турции — следующие «на выход». А поскольку они там системообразующие в своих странах и в этих странах тоже не всё спокойно, это может дальше по цепочке толкнуть Европу к негативным последствиям.

Помимо всех игроков на рынке: правительств, центральных банков, финансовых институций и других больших игроков, есть ещё один фактор, о котором очень мало говорят — это мы с вами. Общество как совокупность индивидуумов — покупателей, продавцов, избирателей и других людей, делающих кошельком каждый день какой-то выбор, влияет на кризисы в не меньшей степени, чем на них влияют фундаментальные показатели. Ведь если на рынке пойдёт слух, что у какого-то банка проблемы с ликвидностью и, возможно, у него нет денег, и неплохо бы забрать депозит — мы можем положить любой.

Одним из самых популярных обоснований среди экономистов, почему кризис впереди, является инверсия доходности долгосрочных и краткосрочных облигаций. Она действительно наступает в среднем за 18 месяцев до кризиса.

Здесь важно то, что само по себе это явление наступает потому, что в какой-то момент критическая масса людей начинает разговаривать о том, что будет кризис, хотя по метрикам ещё всё хорошо. Но даже замедление роста некоторых компаний из-за этого — не есть плохо, ведь когда кризис наступает благодаря мерам, которые все начали заблаговременно предпринимать, по карману он бьёт существенно меньше.

Для большинства неожиданным будет вопрос «кризис или рецессия?» Для мира глобальных финансов понятие рецессия более привычно — ежегодно какие-то страны переживают рецессию, в то время как половина населения этой же страны ничего об этом и не слышала, ведь отсутствие роста пару кварталов для рядового гражданина незаметно, так как через полгода-год рост возобновляется.

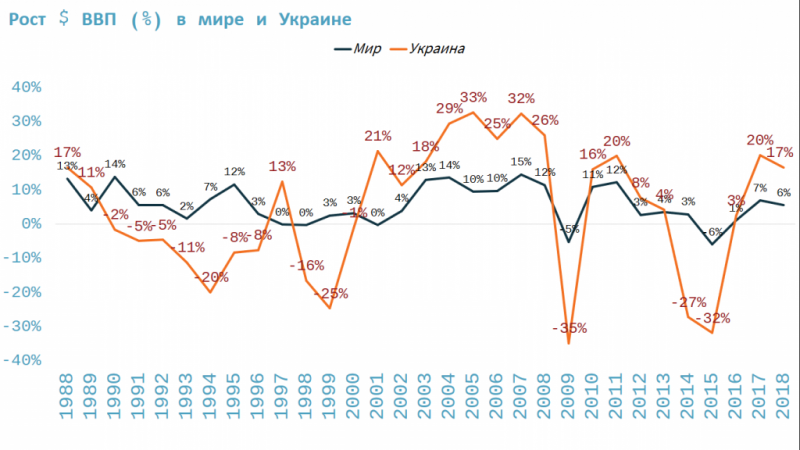

Да, Украине в сравнении с мировой динамикой свойственно развиваться, а соответственно и падать, с большим плечом при бете, намного превышающей единицу. Но если быть готовым, и если ваш бизнес в высокой степени международный, то скорее всего каких-то сильно драматических событий не произойдёт.

В противовес вышеупомянутому, есть и факторы, которые свидетельствуют о том, что кризис не наступит.

Во-первых, всё ещё есть куда снижать ставки, а Европа готова и к негативным, учитывая доходность их суверенных облигаций на вторичном рынке.

Брекзит со временем уже перестал быть тем риском для Европы, которым был в самом начале своей истории. Наличие у консерваторов готового договора по Брекзиту и их победа на выборах, после которой этот договор уже может быть подписан в каком-то обозримом будущем, закрывают все вопросы. Брекзит не будет фактором, который начнёт очередную волну кризиса.

Китай со своей стороны не заинтересован раскачивать мировую экономику больше, чем нужно, потому что больше всех интегрирован в мировую экономику — он главный экспортёр и главный импортёр практически всего. Китайское правительство развивает свою стратегию «Belt and road» (Один пояс и один путь), что является объединением проектов «Экономического пояса Шёлкового пути» и «Морского Шёлкового пути XXI века», что ещё больше склоняет вектор экономической глобализации в сторону Китая.

Трамп до ноября 2020 года не может себе позволить замедление, а тем более падение американской экономики, потому что единственная платформа, на которой он достаточно успешно движется на следующие выборы — это экономический рост.

Это дает нам чётко понять, что как минимум до конца 3 квартала 2020 года глобальный мировой кризис с высочайшей вероятностью не наступит. А дальше не знает никто.